Оценка вероятности банкротства является обязательным условием любого бизнеса (и малый бизнес не является исключением). Для этого у специалистов имеется несколько моделей.

Но не будет преувеличением сказать, что среди них наиболее известной является модель Альтмана, которую также называют еще Z моделью или Z-счетом Альтмана. Поэтому разновидности именно этой модели с примерами рассмотрим более подробно.

Модели Альтмана

Несколько слов о самом Эдварде Альтмане. Это — американский экономист, профессор финансов Нью-Йоркского университета. Он является пионером в построении моделей для управления кредитным риском и прогнозирования банкротства.

Свою первую модель, которая позволяла оценить вероятность наступления банкротства предприятия, он предложил в далеком 1968 году. Причем со временем эта модель дорабатывалась для различных условий.

В общем случае модель банкротства Альтмана показывает насколько вероятно банкротство конкретного бизнеса в ближайшей перспективе.

Для этого производится анализ текущего состояния компании. А затем на основе определенных финансовых показателей делается соответствующий вывод.

Если говорить о том, как Эдвард Альтман пришел к своей модели, то, на первый взгляд, всё предельно просто: он взял финансовые показатели нескольких предприятий, часть из которых с течением времени обанкротилась, а часть — осталась «на плаву». Эти финансовые показатели Альтман подверг тщательному математическому анализу, и в результате получил обобщенную формулу.

Конечно, на самом деле молодому экономисту (а на момент опубликования своей модели Альтману было около 27 лет) пришлось проделать огромную работу. Формулу он получил применяя в своей работе мультипликативный дискриминантный анализ (Multiple-discriminant analysis — MDA).

В нашем случае «мультипликативность» — это повышение вероятности банкротства за счет определенных финансовых показателей компании. Другими словами, некоторые финансовые показатели по отдельности ничего не говорят о банкротстве предприятия. Однако в совокупности каждый из них увеличивает вероятность финансового кризиса компании.

Именно выяснением степени влияния на итог различных показателей и занимался Альтман. А итогом выведенной формулы является индекс Z, который и говорит, имеется ли у компании угроза банкротства. При этом сама формула является многофакторным регрессионным уравнением.

На данный момент существует несколько разновидностей моделей Альтмана для диагностики банкротства. Рассмотрим каждую из них подробнее и с примерами.

Двухфакторная модель Альтмана

Двухфакторная модель — наиболее простая из всех моделей. Её достоинство — быстрота анализа и минимум исходных данных (данные определяются по балансу компании). Однако следствием этого является невысокая точность.

Эта методика применяется в двух случаях: для быстрой оценки и для сравнительного анализа разных компаний одной отрасли.

Формула двухфакторной модели:

Z = –0,3877 – 1,0736Х1 + 0,0579Х2

где Х1 — коэффициент текущей ликвидности;

Х2 — коэффициент капитализации.

Х1 = Оборотные активы / Краткосрочные обязательства

Х2 = (Долгосрочные обязательства + Краткосрочные обязательства) / Собственный капитал

Исходные данные для определения Х1 и Х2 определяются по строкам баланса компании.

Фактически в этой модели факторы-предсказатели (предикторы) банкротства указывают на наличие у предприятия достаточных средств для покрытия краткосрочных долгов (Х1) и на зависимость компании от внешних заимствований (Х2).

По модели Альтмана вероятность банкротства определяется:

- Z < 0 — вероятность банкротства меньше 50%;

- Z > 0 — вероятность банкротства больше 50%;

- Z = 0 — вероятность банкротства равна 50%.

При двухфакторной оценке нормой можно считать получение отрицательных значений Z.

Расчитаем вероятность банкротства гипотетической компании «Ива» по исходным данным, приведенным в таблице.

| -- | Данные баланса | -- |

|---|---|---|

| 1 | Внеоборотные активы (ВА), тыс. руб. | 213 |

| 2 | Оборотные активы (ОА), тыс. руб. | 593 |

| -- | Активы компании (А), тыс. руб. | 806 |

| 3 | Краткосрочные обязательства (КО), тыс. руб. | 216 |

| 4 | Долгосрочные обязательства (ДО), тыс. руб. | 113 |

| 5 | Собственный капитал (СК), тыс. руб. | 313 |

| -- | Пассивы компании | 642 |

| -- | Данные отчета о финансовых результатах | -- |

| 6 | Выручка (В), тыс. руб. | 2333 |

| 7 | Прибыль до налогообложения (ПдН), тыс. руб. | 187 |

| 8 | Чистая прибыль (ЧП), тыс. руб. | 153 |

Рассчитаем Х1

Х1 = ОА / КО = 593 / 216 = 2,75

Рассчитаем Х2

Х2 = (ДО + КО) / СК = ( 113 + 216 ) / 313 = 1,05

Определим двухфакторный Z-счет

Z = –0,3877 – 1,0736Х1 + 0,0579Х2 = –0,3877 – 1,0736 · 2,75 + 0,0579 · 1,05 = –3,27

Полученное отрицательное значение Z показывает, что риск банкротства компании невысок.

Интересно, что исходными данными для этой модели являются только строки баланса. И при этом полностью игнорируются выручка и(или) прибыль. Именно это некоторые ученые признают упущением.

Пятифакторная модель Альтмана

Второй наиболее широко применяемой моделью является пятифакторная Z-модель. Это — наиболее универсальная модель из всех разработанных на данный момент. И она стала своего рода классикой. Именно поэтому 5-факторную методику мы рассмотрим в первую очередь, хотя казалось бы, сначала необходимо было рассмотреть четырехфакторную модель.

Как уже было отмечено, подавляющее большинство компаний может быть исследовано с помощью 5-факторной модели. Это касается, в том числе, и тех компаний, которые выпустили акции, и эти акции торгуются на биржах. В связи с этим 5-факторная модель имеет две разновидности:

- классическая модель — для компаний, чьи акции торгуются на биржах;

- модифицированная модель — для компаний, которые либо не выпускали ценные бумаги, либо выпускали их, однако они не обращаются на фондовой бирже.

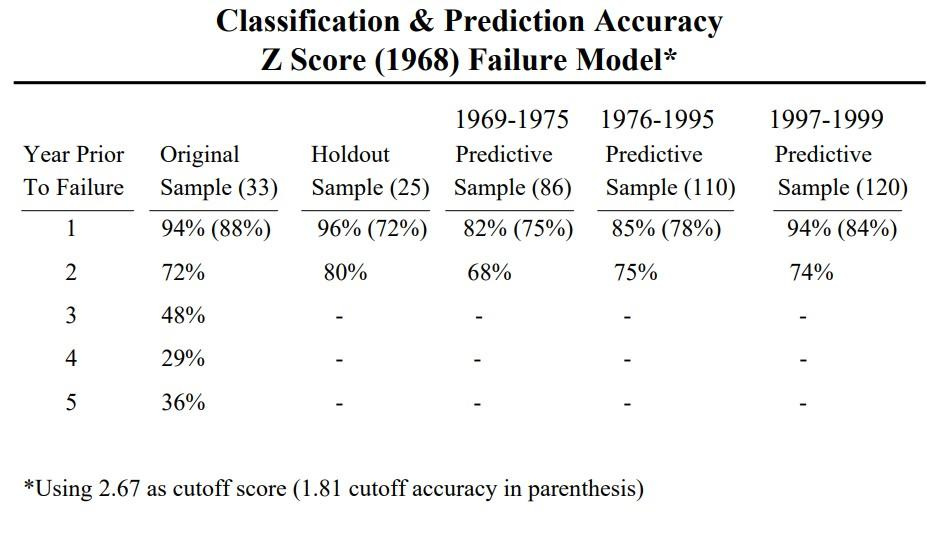

По данным самого Э. Альтмана 5-факторная модель позволяет спрогнозировать банкротство с вероятностью 94%. А в прогнозировании финансовой устойчивости были достигнуты результаты 84%. Эти данные были получены за тестовый период 1997-1999 годы по 120 предприятиям.

Модель Альтмана — формула 5-факторной модели для компаний, представленных на фондовых рынках:

Z = 1,2X1 + 1,4X2 + 3,3X3 + 0,6X4 + X5

где Х1 — отношение чистого оборотного капитала к активам;

Х2 — отношение чистой прибыли к активам;

Х3 — отношение прибыли до налогообложения к активам;

Х4 — отношение рыночной стоимости акций к заемному капиталу;

Х5 — отношение выручки к активам.

Расчетные формулы коэффициентов:

Х1 = ( ОА — КО) / А

Х2 = ЧП / А

Х3 = ПдН / А

Х4 = Рыночная стоимость акций / ( ДО + КО )

Х5 = В / А

Оценка полученного значения Z:

- Z > 2,9 – зона финансовой устойчивости;

- 1,8 < Z < 2,9 – зона неопределенности;

- Z < 1,8 – зона банкротства.

Таким образом, нормативным значением является Z более 2,9.

Модель Альтмана для компаний, не представленных на фондовых рынках (модифицированная 5-факторная)

Z = 0,717Х1 + 0,847Х2 + 3,107Х3 + 0,420Х4 + 0,998Х5

где Х1, Х2, Х3, Х5 определяются аналогично предыдущему варианту;

Х4 — отношение собственного капитала к заемному.

Х4 = СК / ( ДО + КО )

Оценка полученного значения Z производится следующим образом:

- Z > 2,9 – зона финансовой устойчивости;

- 1,23 < Z < 2,89 – зона неопределенности;

- Z < 1,23 – зона банкротства.

Рассчитаем вероятность банкротства по 5-факторной модели для уже упомянутой компании «Ива», не имеющей акций на биржах. Исходные данные возьмем из таблицы предыдущего примера.

Рассчитаем Х1-Х5:

Х1 = ( ОА — КО) / А = ( 593 — 216 ) / 806 = 0,47

Х2 = ЧП / А = 153 / 806 = 0,19

Х3 = ПдН / А = 187 / 806 = 0,23

Х4 = СК / ( ДО + КО ) = 313 / ( 113 + 216 ) = 0,95

Х5 = В / А = 2333 / 806 = 2,89

Определим показатель Z

Z = 0,717Х1 + 0,847Х2 + 3,107Х3 + 0,420Х4 + 0,998Х5 = 0,717 · 0,47 + 0,847 · 0,19 + 3,107 · 0,23 + 0,420 · 0,95 + 0,998 · 2,89 = 4,51

Полученное Z более границы «2,9», поэтому риск банкротства отсутствует.

Особенность этой модифицированной модели в том, что изменена нижняя граница (Z=1,23 у модифицированной формулы, вместо Z=1,8 у классической).

4-факторная

Однако далеко не все виды бизнеса подходят под 5-факторную модель. Дело в том, что у непроизводственного бизнеса, оказывающего услуги или осуществляющего торговлю, связь между выручкой и активами не так существенна, как для производства. И поэтому с целью оценки риска банкротства этих компаний, Альтманом в 1993 году на основе 5-факторной модели была разработана 4-факторная.

В эту модель не входит коэффициент Х5. Также пересмотрены числовые значения остальных множителей. Однако другие коэффициенты из 5-факторной модели (Х1-Х4) в формуле остались по-прежнему. Остались неизменными и формулы их расчета.

Формула 4-факторной модели имеет следующий вид

Z = 6,56Х1 + 3,26Х2 + 6,72Х3 + 1,05Х4

Нормативные значения Z в этом варианте модели:

- Z > 2,6 – зона финансовой устойчивости;

- 1,1 < Z < 2,6 – зона неопределенности;

- Z < 1,1 – зона банкротства.

Рассчитаем Z для компании «Ива» по уже имеющимся исходным данным (из предыдущего примера).

Коэффициенты Х1-Х4 были нами рассчитаны в предыдущем случае: Х1 = 0,47; Х2 = 0,19; Х3 = 0,23; Х4 = 0,95.

Рассчитаем Z:

Z = 6,56Х1 + 3,26Х2 + 6,72Х3 + 1,05Х4 = 6,56 · 0,47 + 3,26 · 0,19 + 6,72 · 0,23 + 1,05 · 0,95 = 6,25

Поскольку Z более 2,6, то угроза банкротства отсутствует.

Семифакторная

Наиболее продвинутой моделью является 7-факторная модель. Альтман разработал её в 1977 году. Прогнозная точность этого метода — до 70% на горизонте 5 лет. Но эта методика наиболее сложная, поскольку имеет целых 7 коэффициентов. И именно из-за сложности вычислений она не получила широкого распространения.

Кроме того, эта модель в полном виде не публиковалась. Также не известны пограничные значения показателя Z (это коммерческая тайна). Поэтому интерпретировать полученные значения Z практически невозможно.

Модели для непроизводственных предприятий

Для непроизводственных организаций могут применяться как минимум две модели: двух- и четырехфакторная. Именно их можно рекомендовать для оценки рисков банкротства.

Модели для частных компаний

Под частными компаниями в России можно понимать любые непубличные компании, чьи акции не торгуются на бирже. В российском бизнес-сегменте к частным компаниям относятся, как минимум, общества с ограниченной ответственностью (ООО) и индивидуальные предприниматели (ИП). Поэтому для оценки рисков такому бизнесу необходимо пользоваться модифицированной пятифакторной моделью. Ну, и можно ещё двухфакторной...

А вот насколько эффективно могут использовать эти модели другие частные компании — большой вопрос. Но об этом подробнее поговорим далее.

Сильные и слабые стороны анализа

Начиная разговор о достоинствах и недостатках можно сказать, что Эдвард Альтман первым использовал для прогнозирования банкротства множественный дискриминантный анализ (MDA-модель). Этим методом впоследствии пользовались и другие ученые.

Для прогнозирования банкротства Альтман фактически разработал обычное линейное уравнение. В этом уравнении присутствовало несколько наиболее важных финансовых показателей.

Сумма показателей с учетом их важности формировала некоторое интегрированное значение — так называемый Z-счет. Зная числовое значение Z, все предприятия распределялись на две группы: предприятия-банкроты и финансово благополучные предприятия.

Подобный подход, применяющий MDA-модели, господствовал в 1960-1970 годах. А сам метод Альтмана лег в основу моделей Лиса, Таффлера, Фулмера и других.

Однако модели Альтмана (и его последователей) были разработаны на статистической выборке зарубежных (американских и британских) предприятий. В США другой стандарт бухгалтерской отчетности. Поэтому коэффициенты в формулах актуальны именно для западных компаний. И не всегда подходят для российских условий...

Теперь непосредственно рассмотрим сильные и слабые стороны моделей Альтмана.

| Модель | Достоинства | Недостатки |

|---|---|---|

| Двухфакторная | Простота и минимум исходных данных | Низкая точность, не учитывается отраслевая и региональная специфика компании |

| Классическая пятифакторная | Самая популярная, сравнительно простая и широко применяемая модель | Только для акционерных компаний с акциями на биржах |

| Модернизированная пятифакторная | Адаптирована для различных типов предприятий | Невысокая точность для российских условий |

| Четырехфакторная | Адаптирована для непроизводственных предприятий | Только для непроизводственных предприятий |

| Семифакторная | Наиболее точная прогнозная модель | Сложность расчета и ограниченное применение из-за коммерческой тайны |

Для повышения прогнозной точности специально для развивающихся рынков (а Россию включают в развивающиеся рынки) Альтманом была разработана ещё одна модель. Фактически это 4-факторная модель, в которую вводится дополнительная константа 3,25, увеличивающая итоговое значение Z. Но всё равно в российских реалиях модели Альтмана можно использовать только с поправкой на следующие факторы.

Во-первых, нужно учитывать специфику по отраслям. А, во-вторых, не всегда бухгалтерская отчетность адекватно отражает фактическое финансовое состояние компании. Без учета этого можно просто «попасть пальцем в небо».

В качестве доказательства приведем исследования, проведенные группой российских ученых Санкт-Петербургского государственного университета и Финансового университета при Правительстве РФ.

Для исследования было выбрано 3 487 российских предприятий из четырех различных сфер: промышленного производства, транспорта, строительства и сельского хозяйства. В общем количестве предприятий были как обанкротившиеся компании, так и вполне финансово устойчивые.

Финансовые показатели, входящие в модели, были рассчитаны по всем предприятиям за год до банкротства. По результатам расчетов был сделан вывод о точности прогноза банкротства.

Данные исследования показывают, что в сфере промышленного производства модель Альтмана позволяет предвидеть банкротство с вероятностью 88,4%, а верные предсказания по здоровым предприятиям эта модель осуществляет с вероятностью всего 54,2%. Таким образом, средняя прогнозная сила этого метода составляет 71,3%.

По сельскому хозяйству данные соответственно 77,1% — 62,5% — 69,8%. По транспорту: 94,1% — 37,6% — 65,9%. По строительству: 82,6% — 61,1% — 71,9%.

Выводы наших ученых неутешительны: модель Альтмана не вполне применима для предсказания банкротства здоровых предприятий в российских условиях. Эта модель гораздо лучше предсказывает банкротство предприятий, чем финансовую устойчивость.

Да и в целом, ученые склоняются к выводу о довольно низких прогностических возможностях западных моделей. Это можно объяснить тем, что модели не учитывают российской специфики и построены по другим данным.

Справедливости ради нужно отметить, что по мнению исследователей и отечественные модели имеют низкие прогностические возможности. Поэтому несмотря на вышеперечисленные недостатки модели Альтмана всё-таки можно рекомендовать к применению для определения рисков банкротства.

Заключение

Подводя итог можно отметить большое количество различных моделей, разработанных Альтманом. Причем в качестве достоинств этих моделей можно отметить сравнительную простоту расчета, которая базируется на информации из бухгалтерских документов.

К недостаткам же следует отнести сравнительно невысокую прогнозную точность по финансово устойчивым предприятиям. Но в целом рассмотренные модели Альтмана можно рекомендовать к применению.

📚 Больше полезных статей об анализе бизнеса:

- Что показывают коэффициенты абсолютной, текущей и быстрой ликвидности;

- Расчет коэффициентов восстановления и утраты платежеспособности;

- Особенности горизонтального и вертикального анализа;

- Как посчитать точку безубыточности в бизнесе;

- В чем отличия между выручкой, прибылью и доходом;

- Бизнес-модель Остервальдера: особенности построения;

- Что учесть при составлении call to action и примеры крутых призывов к действию;

- Построение SMART цели: правила и примеры;

- Как применять модель GROW для постановки задач;

- Виды и формы управленческой отчетности;

- Расчет и анализ оборачиваемости запасов;

- Как исследовать свой бизнес по средствам SWOT-анализа.