Самозанятость — один из начальных способов ведения бизнеса. Однако данный налоговый режим имеет некоторые ограничения. В частности, самозанятые не могут заниматься торговлей.

В этом случае предприимчивые граждане могут использовать другой налоговый режим — стать индивидуальными предпринимателями с патентной системой налогообложения (ИП ПСН). Чаще всего таких предпринимателей ещё зовут ИП на патенте. Об основных моментах ведения бизнеса ИП на ПСН — наш сегодняшний материал.

💰Какие налоги нужно платить ИП на патенте

При патентной системе налогообложения предприниматель оплачивает единственный налог, который заменяет:

- налог на доходы физических лиц (НДФЛ);

- налог на имущество, используемое ИП в предпринимательской деятельности по патенту;

- налог на добавленную стоимость (НДС).

Такой единый налог при патентной системе налогообложения не зависит от фактически полученного предпринимателем дохода. И рассчитывается от максимально возможного дохода, установленного в регионе.

При ИП на ПСН необходимо просто заплатить фиксированную стоимость, рассчитанную за период действия патента, и всё — больше никаких налогов платить не нужно.

Однако по НДС имеются некоторые особенности. Дело в том, что в соответствии с пунктом 11 статьи 346.43 НК ИП на патенте обязан заплатить НДС, если у него пройдет предпринимательская деятельность, которая не входит в приобретенный патент.

Ещё НДС придется заплатить при ввозе товаров в Россию, а также с операций по договорам совместной деятельности, доверительного управления имуществом или по концессионным соглашениям и в качестве налогового агента по НДС.

И ещё очень важный момент! С одной стороны Налоговый Кодекс (глава 26.5 НК) не запрещает предпринимателю совмещать несколько режимов налогообложения. То есть не запрещает и не обязывает.

☝️☝️☝️НО! Если вдруг часть дохода «не впишется» в рамки ПСН, то при отсутствии других систем налогообложения начнет действовать основная система налогообложения (ОСН). А отчетности на ОСН в разы больше чем на упрощенной системе налогообложения (УСН).

👉👉👉Поэтому специалисты часто предлагают подавать заявление на получение патента и сразу на переход на УСН. Так как ПСН без ОСН или УСН не бывает. Но предпочтительней — сначала перейти на УСН, и только потом покупать патент.

Именно поэтому специалисты всегда говорят, что ПСН — это дополнительный налоговый режим, который покупается к базовому режиму ОСН или УСН.

При таких условиях вполне очевидным окажется, что наименее рискованные режимы работы ИП — это [ УСН 6% + ПСН ] или [ УСН 15% + ПСН ].

В качестве примера приведем следующую ситуацию. Допустим предприниматель оказывает услуги репетиторства (дополнительное образование взрослых и детей). В этом случае сами оказываемые консультационные услуги будут попадать под патент. А вот если репетитор, например, решит продать какую-нибудь книгу или пособие, необходимое для занятий, то это уже можно расценивать, как деятельность, не попадающую под патент (розничная торговля). И придется либо покупать другой патент, либо платить налоги по базовому режиму налогообложения (ОСН или УСН).

Страховые взносы на патентной системе налогообложения в 2022 и 2023 году

👤За себя

Для ИП на ПСН предполагается уплата страховых взносов в Пенсионный фонд и на обязательное медицинское страхование.

В 2022 году фиксированные взносы в ПФР составляли 34 445 рублей, а на медстрахование — 8 766 рублей. Таким образом, общий фиксированный взнос предпринимателя на патенте за себя в 2022 году составляет 43 211 рублей. При этом сумма фиксированных страховых взносов для ИП не зависит от полученных доходов. То есть если даже предприниматель сработает «в ноль», то страховые взносы он обязан будет все равно заплатить.

Однако уже в 2023 году ИП будут платить фиксированные взносы одним платежом, который распределят без его участия. Общая сумма страховых взносов составит 45 842 рубля (пункт 12 статьи 2 Закона №239-ФЗ от 14.07.2022 г.)

Более того, если общий годовой доход ИП будет более 300 тысяч рублей, то предприниматель должен будет перечислить на обязательное пенсионное страхование (ОПС) дополнительный взнос в размере 1% от суммы превышения.

В 2023 году общая сумма дополнительных взносов не может превышать 257 061 рублей. Если к этой сумме добавить единый фиксированный платеж 45 842 рубля, то максимальные отчисления на ОПС и ОМС, которые должен осуществить предприниматель, составят 302 903 рубля.

🧮 Кстати, на сайте ФНС имеется специальный калькулятор для расчета страховых взносов. После ввода необходимых данных калькулятор предоставит расчет взносов с указанием деталей самого расчета.

Однако нужно понимать, что такой расчет будет корректным только в 2022 году, поскольку с начала 2023 года произойдут изменения в налоговом законодательстве. А значит, данный калькулятор наверняка должен будет подвергнуться изменениям.

ИП без наемных работников вправе уменьшить стоимость патента на уплаченные за себя страховые взносы (пункт 1.2 статьи 346.51 НК). Причем в некоторых случаях уменьшение стоимости патента может составить 100%. То есть стоимость патента перекроется размером страховых взносов.

👥За работников

ИП на патенте обязан платить взносы на обязательное страхование не только за себя, но и за своих работников (подпункт 1 пункта 1, подпункт 2 пункта 1 статьи 419 НК).

Единственный вариант, когда можно не платить — если предприниматель прекратил деятельность и сообщил об этом в ФНС. Для этого надо сдать декларацию с нулевыми доходами (письмо ФНС от 26.04.2017 № БС-4-11/7990). Однако ИП на патенте не сдают отчетность. Поэтому они обязаны представить заявление о прекращении предпринимательской деятельности на ПСН (письмо ФНС от 12.04.2018 № БС-4-11/6990).

ИП с работниками может уменьшить стоимость патента на уплаченные за них страховые взносы, а также «больничные», выплаченные своим работникам. Однако уменьшение стоимости патента не может быть больше 50% (пункт 1.2 статьи 346.51 НК).

Сами суммы страховых взносов исчисляются исходя из норм статьи 431 НК. Однако с 2023 года будет много нововведений.

🆕Так со следующего года не будет отдельных предельных баз по обязательному пенсионному страхованию, а также временной нетрудоспособности и материнству. Вместо них установят единую предельную базу (ЕПБ), которая будет ежегодно индексироваться. Предполагается, что в 2023 году размер ЕПБ составит 1 917 000 рублей.

С 2023 года расчет по страховым взносам нужно будет представлять по новой форме и в новые сроки. Основная причина обновлений — объединение ПФР с ФСС. Это, естественно, вызвало изменения в Налоговом Кодексе и в законодательстве об обязательном страховании.

Важно, что индивидуальных предпринимателей без наемных работников изменения практически не затронули. А вот ИП-работодателям придется вникать во все новшества по «полной программе» — взносы за работников им нужно будет считать и уплачивать в том же порядке, что и компаниям.

Есть ли льготы для ПСН

На данный момент для ИП на патенте не предусматривается никаких льгот, кроме уже описанного уменьшения стоимости самого патента на величину страховых взносов. Однако льготой также можно признать налоговые каникулы для некоторых видов деятельности (статья 1 Федерального закона №477-ФЗ от 29.12.2014 г.)

Налоговые каникулы подразумевают налоговую ставку в размере 0% для впервые зарегистрировавшихся ИП, осуществляющих деятельность в производственной, социальной и (или) научной сферах. Однако закон устанавливает, что такие каникулы должны быть установлены региональными актами. И они могут действовать только до 01.01.2025 года.

Но нужно понимать, что налоговые каникулы — это не полное освобождение от всех платежей. А только нулевая ставка при определении стоимости патента. Все остальные платежи (страховые взносы, налог на имущество, НДФЛ за работников и т. д.) необходимо платить на общих основаниях. Общие правила применения налоговых каникул для ИП на ПСН установлены пунктом 3 статьи 346.50 НК.

Например, в Пермском крае согласно Закону Пермского края №465-ПК от 01.04.2015 г. для ИП на ПСН установлены налоговые каникулы для вновь зарегистрированных ИП, у которых сфера деятельность распространяется на образование, здравоохранение, сельское и лесное хозяйство, научные исследования и некоторые другие (статья 2 закона №465-ПК).

Однако каникулы могут действовать только 2 года с момента регистрации ИП. И крайний срок действия каникул в Перми ограничивается 1 января 2024 года. То есть если предприниматель впервые зарегистрируется как ИП в ноябре 2022 года, то фактически он может рассчитывать на налоговые каникулы на период чуть больше календарного года. Однако для ИП на патенте иногда и эта сэкономленная сумма является довольно внушительной.

Подобные законы о налоговых каникулах можно найти и в других регионах.

💸Оплата налога

Дата оплаты налога (покупка патента), зависит от срока действия патента. Если патент приобретается на период от 1 до 5 месяцев включительно, то платеж в полном объеме должен быть произведен не позднее срока окончания действия патента.

Если патент приобретается на срок от 6 до 12 месяцев, то производится два платежа. Одна треть всей суммы перечисляется в течение 90 календарных дней после начала действия патента. Второй платеж (2/3 суммы патента) — не позднее срока окончания действия патента.

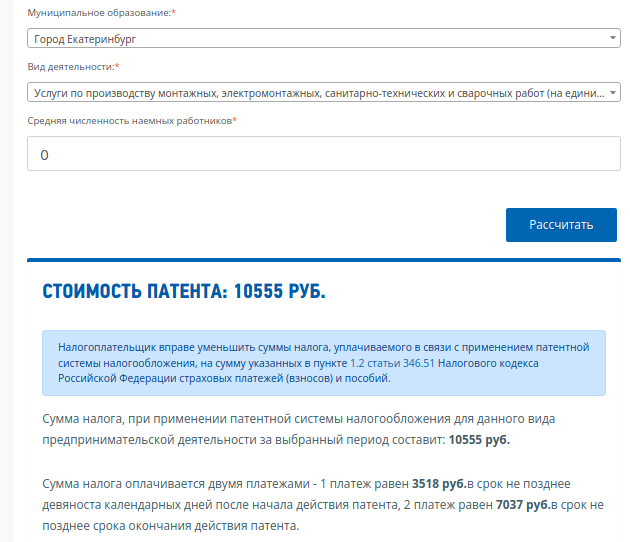

Например, годовая стоимость патента на производство электромонтажных и других работ в Екатеринбурге в 2022 году составит 10 555 рублей. При этом первый платеж 3 518 рублей нужно перечислить до конца марта, а второй платеж 7 037 рублей — до конца 2022 года. В качестве подтверждения сумм платежа приведем скрин расчета стоимости патента на калькуляторе ФНС.

Отдельно отметим следующее: по общему правилу если дата уплаты налога выпадает на выходной или праздничный день, то срок продлевается до рабочего дня после выходных.

Однако если речь идет о патенте, то срок уплаты ограничен конкретными датами и не продлевается, если конечная дата выпадает на выходной. То есть оплатить нужно до наступления выходного дня. Такой позиции придерживаются чиновники Минфина (письмо Минфина от 07.02.2015 № 03-11-09/71372).

Например, в 2016 году 31 декабря было выходным днем. Поэтому уплата налога по ПСН за 2016 год должна производиться не позднее 30 декабря.

У ИП на патенте есть льгота: они могут уменьшать стоимость патента на полную величину страховых взносов, уплаченных за себя (пункт 1.2 статьи 346.51 НК). Но для этого необходимо заплатить взносы до покупки патента, и подать об этом соответствующее уведомление в ФНС.

Чтобы налоговая успела увидеть платеж страховых взносов и обработать уведомление, рекомендуется производить «страховой» платеж не менее, чем за 20 рабочих дней до крайнего срока уплаты налога. В этом случае при оплате патента его стоимость уменьшится на размер уплаченных страховых взносов. А о том, почему именно 20 дней — поговорим позже.

⏳Сроки

Если говорить о фиксированных страховых взносах, то их срок уплаты установлен не позднее 31 декабря текущего года. В 2022 году сумма фиксированных взносов — 43 211 рублей.

То есть эти платежи можно платить когда угодно в течение года. То же относится и к дополнительным страховым взносам. Но их срок уплаты — не позднее 1 июля следующего года (статья 432 НК). То есть фиксированные взносы за 2022 год нужно заплатить до 31.12.2022 года, а дополнительные — до 01.07.2023 года.

Например, стоимость патента составляет 600 тысяч рублей. А фиксированные страховые платежи в 2022 году составляют 43 211 рублей. Тогда за патент можно заплатить не 600 тысяч рублей, а всего

6000 000 — 43 211 = 556 789 рублей

То есть вернуть себе часть средств, равных уплаченным взносам.

Для наиболее оптимального уменьшения налога при ПСН нужно правильно расставить платежные даты: сначала нужно перечислить страховые взносы, а уже потом перечислять налог при ПСН.

В этом случае после перечисления взносов в ФНС предоставляется заявление на уменьшение стоимости патента. А затем оплачивается уменьшенный налог.

Но некоторые предприниматели идут другим путем: оплачивают полную стоимость патента, а затем пользуются вычетом и возвращают переплату.

Но самый экзотичный вариант — сначала оплатить полную стоимость одного патента, а вычет перенести на другой патент, действующий в этом же году (это если у ИП несколько патентов одновременно на разные виды деятельности).

Но все же большинство предпринимателей решают не заморачиваться, и используют самый первый вариант. И для этого необходимо:

- Рассчитать стоимость патента.

- Оформить патент и определить платежные даты.

- Определить сумму страховых взносов, подлежащих уплате.

- Оплатить страховые взносы, в том числе необходимо собрать данные о выплатах страхового обеспечения работникам, если ИП является работодателем.

- Заполнить уведомление по рекомендованной ФНС форме.

- Оплатить налог по ПСН с учетом вычета страховых взносов.

Письмо в ФНС необходимо сдавать минимум за 20 рабочих дней до срока уплаты налога по ПСН. Дело в том, что налоговики формируют отказ в предоставлении вычета в течение 20 рабочих дней после получения заявления. Соответственно, если в течение 20 дней отказа из ФНС нет, то можно платить уменьшенный налог.

А что делать, если срок уплаты налога уже близко, и меньше 20 дней? В этом случае лучше оплатить налог, а затем сдать заявление о зачете или возврате переплаты.

Сами платежи необходимо проводить, зная соответствующие реквизиты ФНС. Ознакомиться с ними можно на сайте налоговой инспекции. Также весьма важно правильно заполнить КБК-код, код ОКТМО и другие параметры, определяющие вид платежа. В противном случае возникнут проблемы.

📚 Налоговый учет

Для ИП на патенте не предусмотрено ведение бухгалтерской отчетности. Также не предусмотрена сдача налоговой декларации (статья 346.52 НК). Не предусматривается отчетность по личным страховым взносам (если ИП без работников). Также нет деклараций по налогу на имущество, транспортному и земельному налогу.

Однако ИП обязан вести Книгу доходов, форма которой утверждена Приказом Минфина №135н от 22.10.2012 г. В эту книгу записываются все доходы предпринимателя.

🔎ФНС может проверить Книгу доходов. Это делается, например, в случае, если ИП теряет право на патент — показатели доходов из книги используют для перерасчета налогов по другой системе налогообложения (ОСН или УСН).

Сама книга ведется либо в бумажном, либо в электронном виде. В последнем случае она распечатывается при необходимости.

Поскольку патентная система не может существовать отдельно от базовой (система ПСН + УСН или ПСН + ОСН), то хотя предполагается, что налоговая декларация при ПСН не нужна, но сдача декларации нужна именно по базовой системе (например, УСН). Если базовой системой является «упрощенка», то каждый год придется сдавать «нулевую» декларацию по УСН. Это будет подтверждением, что дохода по УСН не было.

Если базовой системой является общая система налогообложения, то при возникновении операций, не попадающих под патент, придется сдавать весь комплект отчетности по ОСН.

Всё вышеуказанное относится к ИП на патенте без работников. Если же ИП является работодателем, то у него возникает обязанность по отчетности за своих работников в ФНС, ПФР, ФСС.

Таким образом, по налоговому учету для ИП наиболее просто работать по системе ПСН + УСН без наемных работников. В этом случае нужно будет вести только книгу доходов, и сдавать «нулевую» декларацию по УСН с пояснениями, что дохода по УСН не было.

Видео

Видео версия статьи:

📚 О чем полезно почитать:

- Коды ОКТМО, ОКОПФ, ОГРНИП;

- Единый налоговый платеж;

- В каких регионах УСН 1%;

- Регистрация через МФЦ;

- Можно ли переоформить на другого человека;

- Что нужно делать при смене прописки;

- Статус налогового и валютного резидента РФ;

- Тарифы по страховым взносам для субъектов МСП в 2023 году.

У меня ИП и у меня патент. Сотрудников нет. И на налоги уходят копейки. Чему и рад вполне.