Вопрос легализации деятельности, приносящей доход, с каждым годом становится всё актуальнее. Потому что скрывать «теневые» доходы становится всё сложнее. Обусловлено это тем, что сейчас для государственной фискальной системы в подавляющем большинстве случаев сравнительно просто обнаружить следы любой экономической деятельности.

Например, все счета и движения средств по ним находятся под постоянным контролем ФНС. И по определенному запросу средства на счетах могут быть легко заморожены. Поэтому «теневые» предприниматели постепенно вымирают.

В связи с этим возникает другой вопрос: как выйти из тени и какой способ уплаты налогов выбрать? Одним из способов «обелить» свою деятельность является приобретение патента.

Понятие патента

Существует, как минимум, три различных понятия термина «патент». При этом в каждом случае значение этого слова кардинально отличается.

Как документ, фиксирующий правообладание

В самом общем случае, патент — это официальный документ, фиксирующий за его получателем какое-либо право. При этом за оформление такого документа придется заплатить.

Существуют патенты, признающие авторство и исключительные права пользования различными изобретениями, полезными моделями и промышленными образцами. Такой патент подтверждает, что только правообладатель может свободно и по своему усмотрению распоряжаться своим творением. Или те лица, которым он дал свое разрешение на это.

Патенты необходимы для защиты от недобросовестной конкуренции и сохранения прибыли патентодержателя. Поскольку за использование запатентованного объекта другими лицами патентодержатель будет получать определенные отчисления.

Если говорить об изобретениях, то срок действия патента не может быть больше 20 лет. Но для медицинских препаратов он может быть больше. Для полезной модели и промышленного образца сроки действия составляют 10 и 15 лет соответственно. По истечении срока действия запатентованный объект становится общим достоянием.

Документ, разрешающий работу иностранным гражданам в РФ

Для иностранцев, приехавших в Россию на заработки, государство предусматривает оформление трудового патента.

Трудовой патент — это документ, который разрешает иностранцам легально работать в России. Однако его оформление обязательно не для всех иностранцев, а только для тех, кому не нужна виза. Это, например, граждане Абхазии, Азербайджана, Узбекистана, Украины.

А вот гражданам стран, входящих Евразийский экономический союз (Армения, Беларусь, Казахстан, Киргизия), такой патент не требуется.

Сам патент представляет собой карточку с фотографией. В ней указывается фамилия, имя и отчество, дата рождения, гражданство и регион, в котором иностранный гражданин может работать. Отдельно может быть указана профессия или специальность, по которой человек будет трудиться.

Такой патент дает право работать только в том регионе, который указан. И только по той профессии, которая указана.

Однако в некоторых регионах профессию не указывают, поэтому человек с одним патентом может работать по разным профессиям. Такой порядок, например, принят в Москве и Подмосковье.

Особенностью данного документа является то, что перед получением патента, иностранный работник должен уплатить налог НДФЛ за весь срок действия патента (статья 227.1 НК). При этом не важно, что человек по различным причинам может вовсе ничего не заработать.

Срок действия трудового патента для мигрантов — от 1 до 12 месяцев. По истечении 12 месяцев иностранец может однократно переоформить патент без выезда из России.

Как система налогообложения ПСН для ИП

Под словом «патент» также понимается патентная система налогообложения (ПСН). ПСН — это специальный налоговый режим для индивидуальных предпринимателей (ИП).

Основная суть ПСН в том, что ИП покупает патент, а патент освобождает его от трех видов налога:

- налога на доходы физических лиц (НДФЛ);

- налога на имущество физических лиц;

- налога на добавленную стоимость (НДС).

Применять ПСН могут только ИП, при этом у них:

- число работников — не больше 15 за налоговый период;

- сумма годового дохода по патенту не более 60 млн рублей.

В соответствии со статьей 346.43 НК патент можно приобрести по 80 видам предпринимательской деятельности.

Например, к таким видам относятся:

- услуги репетиторов;

- услуги по электромонтажным и сантехническим работам;

- реконструкция или ремонт зданий;

- розничная торговля;

- услуги общественного питания;

- сдача в аренду жилья;

- сельхозпроизводство;

- работа в сфере IT-технологий и т. д.

При этом регионы устанавливают размеры потенциально возможного к получению годового дохода по каждому виду патентной деятельности.

Например, в Москве для ИП, занимающихся разработкой программного обеспечения, годовой доход по ПСН предусмотрен не более 10 млн рублей (пункт 66 статьи 1 закона г. Москвы №53 от 31.10.2012 г.) А для фотографов — не более 1,98 млн рублей (пункт 8 статьи 1).

Сам патент выдается с любого числа месяца, указанного предпринимателем в заявлении на получение патента. Длительность патента — любое количество дней, но не менее месяца и в пределах календарного года выдачи. Другими словами, срок действия патента может быть от 1 до 12 месяцев.

Могут ли самозанятые работать по патенту

В соответствии с законом по патентной системе налогообложения могут работать исключительно ИП. Хотя были попытки разработать подобную систему и для самозанятых. Однако на данный момент единственный вариант применения ПСН самозанятыми — их регистрация в качестве ИП.

НПД или ПСН — что выгоднее, стоимость в 2022 году

Чтобы определить, какой налоговый режим выгодней, всегда необходимо сравнивать все возможные преимущества и риски, возникающие в том и другом случае. Для сравнения приведем следующую таблицу.

Для примера рассмотрим следующую ситуацию. Имеется фрилансер, занимающийся разработкой программного обеспечения в Москве. Для него максимальный доход по ПСН установлен в 10 млн рублей в год. Таким образом, общий налог составит

[ 10 000 000 · ( 6 /100 ) ] = 600 000 рублей

Кроме налога за 2022 год необходимо оплатить страховые взносы в сумме 43 211 рублей в год. Даже с учетом того, что стоимость патента уменьшается на сумму перечисленных взносов, получаем в итоге 556 789 рублей.

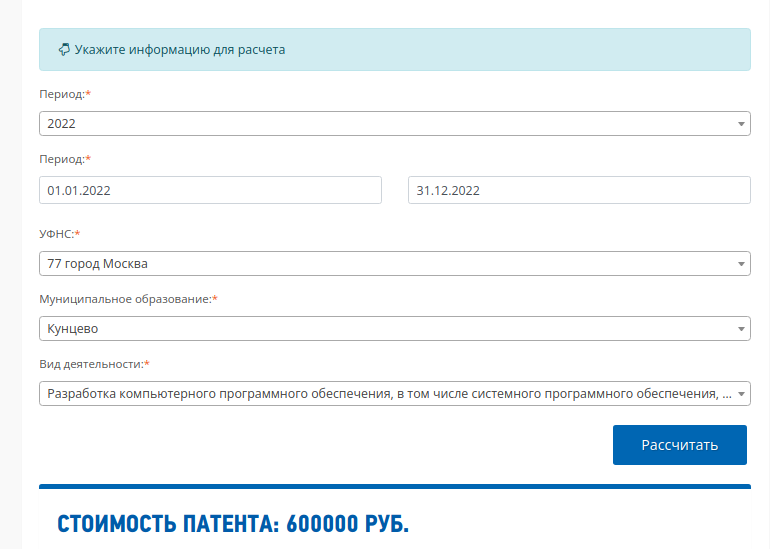

Для того чтобы рассчитать стоимость патента можно воспользоваться калькулятором с сайта ФНС. Приведем скрин расчета на калькуляторе для нашего случая.

Если же фрилансер будет работать в статусе самозанятого, то исходя из максимального дохода в 2,4 млн рублей и максимальной ставки 6%, такой человек за год заплатит налогов всего

[ 2 400 000 · ( 6 /100 ) ] = 144 000 рублей

При этом никаких страховых взносов он не обязан уплачивать (если только добровольно). И это — при максимально возможном годовом заработке. Если же заработок самозанятого будет меньше, то и разница между НПД и ПСН будет еще разительнее.

А вот если речь идет о других видах деятельности, где для ПСН установлен, например годовой лимит всего в 600 тысяч рублей, то, вероятнее всего, в этом случае патентная система будет предпочтительней.

Таким образом, при выборе системы налогообложения самозанятому необходимо произвести хотя бы оценочные расчеты предполагаемых доходов и расходов.

Могут ли самозанятые получить патент

Самозанятые вправе получить патент. Но только патент в смысле документа, фиксирующего авторство и исключительные права пользования изобретениями, полезными моделями и промышленными образцами. Во всех иных смыслах патент самозанятым физлицам получить нельзя.