Дисклеймер. Эта серия постов "Переводы от Sesevor" создается специально для нашего клуба в ознакомительно-развлекательных целях. Для тех из вас, кому интересно, что происходит в мире в различных областях бизнеса.

Наша цель — собрать для вас передовые идеи, которые можно взять себе на вооружение и применить их прямо сейчас, или подумать о развитии своего бизнеса и, возможно, откорректировать курс на ближайшие годы.

Пост № 93. Для тех, кто все еще хочет знать, кто может стать миллионером, - сегодняшний перевод статьи Ника Маджулли. Он на примерах рассказывает, сколько денег должна заработать семья (или один человек), чтобы обрести заветный статус.

Может ли обычный человек стать миллионером?

Сколько раз вы слышали нечто подобное:

"Если вы начнете откладывать 300 долларов в месяц в 25 лет, то к 60 годам станете миллионером"?

Хотя технически это и не является ложью (если предположить, что вы сможете получать прибыль в размере 9,5 % каждый год), подобные заявления создают впечатление, что стать миллионером очень просто. Они подразумевают, что это может сделать каждый.

К сожалению, эти мысленные эксперименты основаны на двух важных предположениях:

☝️ то, что вы откладываете со временем, не меняется;

☝️ ваша норма прибыли высока и стабильна каждый год.

Однако мы знаем, что оба эти предположения эмпирически неверны.

Доходы (в среднем) имеют тенденцию расти с возрастом (что означает, что нормы сбережений имеют тенденцию меняться с течением времени), а доходность рынка редко бывает средней.

❓ А что, если исправить эти предположения и дать более реалистичное представление о том, как люди сберегают деньги с течением времени?

Вместо того чтобы теоретизировать о том, может ли типичный человек стать миллионером при фиксированной сумме сбережений и постоянной доходности инвестиций, почему бы нам не использовать исторические данные, чтобы увидеть, что могло бы произойти на самом деле?

К счастью, мы можем это сделать. С помощью Обзора потребительских финансов Федеральной резервной системы США, который каждые три года предоставляет финансовый срез американских домохозяйств, мы можем проверить эти мысленные эксперименты.

Если мы изучим домохозяйства с момента их первого снимка (в 1989 году) и до последнего снимка (в 2022 году), у нас будет 33 года данных, на которые мы сможем опираться. Это почти весь инвестиционный горизонт домохозяйства!

Хотя эти данные не будут отслеживать один и тот же набор домохозяйств в течение долгого времени, они позволят нам проследить за домохозяйствами одной и той же возрастной когорты, чтобы увидеть, как они ведут себя (как группа).

❗ Отсюда мы можем смоделировать, что нужно было бы сделать типичному домохозяйству, чтобы стать миллионером.

Но прежде чем это сделать, мы должны понять, каким был доход типичного домохозяйства за последние несколько десятилетий.

Каков доход типичного домохозяйства?

Представьте, что сейчас 1989 год, вам 20-24 года, и вы получаете среднюю зарплату (то есть медианную среди всех домохозяйств вашей возрастной группы).

Если предположить, что и в дальнейшем вы будете получать медианный доход домохозяйства, то каков будет ваш доход к 2022 году?

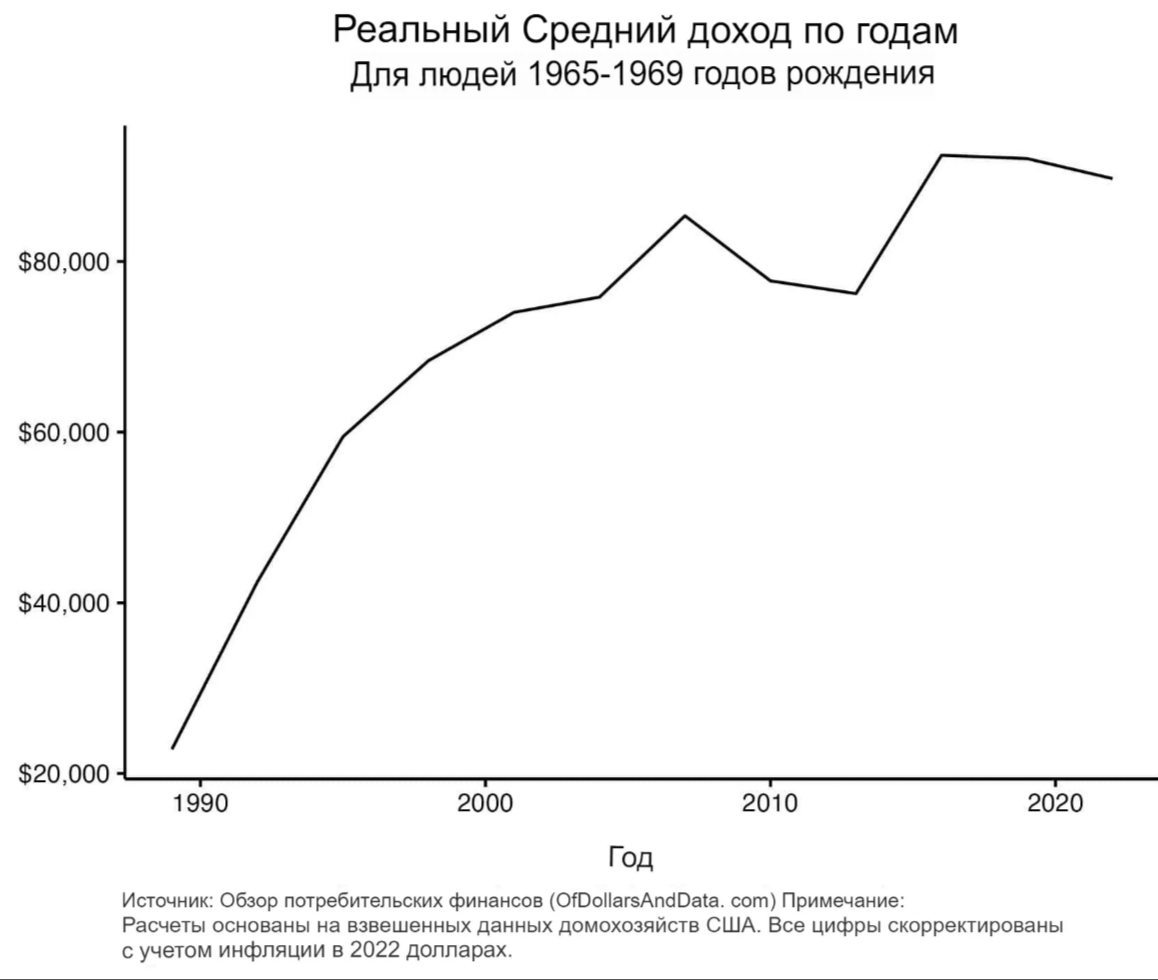

По данным SCF, ваш доход домохозяйства с поправкой на инфляцию составил бы около 23 000 долларов в 1989 году и вырос бы до 90 000 долларов к 2022 году. Вы можете увидеть реальный (с поправкой на инфляцию) медианный доход домохозяйства для всех домохозяйств этой возрастной когорты (родившихся в 1965-1969 годах, а также в возрасте 20-24 лет в 1989 году) на диаграмме ниже:

Как видите, реальный медианный доход домохозяйств этой когорты рос быстрее всего в 1990-х - середине 2000-х годов и с тех пор выровнялся.

Учитывая эти изменения в доходах с течением времени, вы можете понять, почему откладывать 300 долларов в месяц в 1989 году было бы гораздо сложнее, чем в 2022 году.

Если мы хотим реалистично смоделировать, как типичный человек накапливает богатство с течением времени, мы должны делать поправку на эти изменения в доходах. Для этого мы обратимся к следующему разделу.

Сколько богатства могло бы накопить типичное домохозяйство?

Теперь, когда у нас есть представление о том, какой доход имел типичный человек в прошлом, возникает вопрос: какое богатство он мог бы создать с помощью этого потока доходов?

Хотя ответ зависит в основном от нормы сбережений, давайте отложим это на время и сделаем следующие предположения о типичном домохозяйстве:

Они вкладывают все свои сбережения в портфель американских акций/американских облигаций и ежегодно ребалансируют его.

В 1989 году (когда им было 20-24 года) их портфель начинался с 95% акций США/5% облигаций США.

Каждый год при ребалансировке они уменьшают вес акций в своем портфеле на 1%. Для примера, к 2022 году (в возрасте 53-57 лет) их портфель будет состоять из 62% акций США/38% облигаций США.

Они не платят налоги на свои инвестиции, а также не платят комиссионные за транзакции. Я расскажу о них до того, как мы закончим.

При таком наборе предположений единственное, что нам остается решить, - это норма сбережений типичного домохозяйства.

Вместо того чтобы просто предложить одну норму сбережений, я предложил несколько различных стратегий накопления, которые типичное домохозяйство может использовать в течение своей финансовой жизни.

Откладывать фиксированный процент каждый год. Хотя это самый простой метод экономии денег, его может быть трудно реализовать, особенно для тех, у кого низкий доход. Поскольку доходы имеют тенденцию расти со временем (как показано в предыдущем разделе), это означает, что домохозяйства с высоким доходом должны иметь возможность откладывать больший процент от своего дохода, чем домохозяйства с низким доходом. Мы видим эту тенденцию и в данных.

Откладывать 1% для начала и увеличивать на 1% каждый год до достижения 20%. Этот метод позволяет наращивать сбережения со временем, но 20 % может оказаться слишком высокой нормой сбережений для некоторых домохозяйств.

Подождать, пока доход превысит пороговое значение, и начать откладывать фиксированный процент. Этот метод позволяет достичь достаточного уровня дохода, прежде чем возникнет необходимость откладывать деньги. Однако, поскольку он не изменяет норму сбережений с течением времени, это может привести к недосбережению.

Когда я попробовал несколько из этих стратегий сбережений, используя фактический медианный доход нашей типичной семьи за определенный период времени (см. выше), вот какова была итоговая стоимость портфеля в 2022 году (с поправкой на инфляцию):

При капитализации 5% дохода каждый год: $303 373

При капитализации 10 % дохода в год: $606 747

При капитализации 15% дохода каждый год: $910 121

При капитализации 1% для начала и повышении размера капитала на 1% каждый год до достижения 20%: $770,330

При капитализации 5%, с того момента, когда доход превысит $50K: $241 667

Обратите внимание, что все эти нормы сбережений основаны на доходе до уплаты налогов и что любые сэкономленные деньги испытали на себе фактическую доходность американских акций и американских облигаций с поправкой на инфляцию за этот период времени. Для сравнения: в период с 1989 по 2022 год доходность американских акций составляла около 7,4 % в год, а доходность американских облигаций с учетом инфляции - около 2,9 % в год.

Приведенные выше цифры показывают, сколько богатства могло бы накопить американское домохозяйство с типичным доходом, если бы в период с 1989 по 2022 год оно откладывало деньги определенным образом, инвестируя их в портфель американских акций и американских облигаций.

Главное, что следует отметить в этих итоговых суммах портфеля, - это то, что ни одна из них не превышает 1 000 000 долларов. Это справедливо даже после 33 лет накопления и инвестирования в портфель американских акций и американских облигаций.

В качестве примера можно привести стратегию, которая наиболее близка к портфелю в 1 миллион долларов (откладывать 15 % дохода каждый год), но в 2022 году (последний год моделирования) для этого нужно было бы откладывать около 1 125 долларов в месяц. Это почти в 4 раза больше, чем "300 долларов в месяц", приведенные в начале статьи.

Что еще более важно, во всех наших симуляциях мы предполагали, что наше типичное домохозяйство не платит никаких налогов и не несет транзакционных издержек. Если учесть эти расходы, то итоговые суммы портфеля, приведенные выше, были бы еще ниже, возможно, на 15-20 %.

Но давайте отвлечемся от того, что могло бы произойти с типичным американским домохозяйством за этот период времени, и посмотрим, что на самом деле произошло с их богатством.

Сколько богатства на самом деле накопили типичные домохозяйства?

Хотя мой мысленный эксперимент с построением богатства забавен и все такое, к счастью, мы можем сравнить его с тем, что произошло на самом деле, чтобы понять, насколько ошибочными были мои цифры.

Итак, сколько богатства на самом деле накопило типичное домохозяйство (в возрасте 20-24 лет) в период с 1989 по 2022 год? Около 275 000 долларов.

С 1989 по 2022 год реальная (с поправкой на инфляцию) медианная чистая стоимость этих домохозяйств выросла примерно с $4 000 до $279 000:

Обратите внимание, что чистая стоимость в 2022 году (279 000 долларов) близка к сумме в нашем мысленном эксперименте, когда среднее домохозяйство откладывало 5 % своего дохода до уплаты налогов каждый год и инвестировало его в портфель американских акций и американских облигаций (303 373 доллара).

Из этого сходства можно сделать вывод, что типичное домохозяйство из нашей когорты (1965-1969 годов рождения) сберегало (в среднем) 5 % своего дохода до уплаты налогов в период с 1989 по 2022 год. Это не совсем верно, поскольку типичное домохозяйство не инвестировало исключительно в американские акции/облигации в течение этого периода времени, но это грубое приближение.

Технически, типичное американское домохозяйство из этой когорты купило дом где-то в середине 30-х - начале 40-х годов и увидело, что стоимость его собственного капитала растет вместе с ним:

Эта когорта домохозяйств, как правило, имеет несколько больше собственного капитала, чем финансовых активов, если судить по медианной сумме, которой эта группа владела в течение долгого времени:

Для того чтобы в 2022 году у типичного домохозяйства из этой когорты было 79 000 долларов финансовых активов, ему нужно было бы ежегодно откладывать около 1,3 % своего дохода до уплаты налогов (при инвестировании в портфель американских акций/американских облигаций).

Это свидетельствует о том, что типичные американские домохозяйства склонны вкладывать большую часть своих сбережений в нефинансовые активы, чем в финансовые.

Хотя это не является проблемой само по себе, это может частично объяснить, почему типичное американское домохозяйство не накопило столько богатства, сколько мы могли бы себе представить.

Нетипичные результаты требуют нетипичных действий

Независимо от того, смотрим ли мы на смоделированные результаты или на реальное состояние нашей когорты американских домохозяйств, можно заметить, что они и близко не были близки к тому, чтобы стать миллионерами.

Эта горькая правда говорит о том, что типичным американским домохозяйствам нужно сделать немного больше, если они хотят достичь столь крупного рубежа богатства.

Другими словами, нетипичные результаты требуют нетипичных действий.

Эти действия могут включать в себя: повышение доходов, сокращение расходов или увеличение годовой прибыли - варианты, которые нельзя назвать простыми.

К сожалению, некоторые представители финансовой индустрии говорят совсем не об этом. Вместо этого они утверждают, что небольшой ежемесячный платеж или простое изменение распределения средств - это все, что вам нужно, чтобы стать богатым. Как я показал выше, это не может быть дальше от истины. Цифры не лгут. Математика не обманывает.

Так могут ли обычные люди стать миллионерами?

Нет, если они будут предпринимать типичные действия. Но если они готовы пойти на большее, то я в этом не сомневаюсь.

====

Оригинал статьи можно прочитать по ссылке https://ofdollarsanddata.com/can-the-typical-person-become-a-millionaire/