Дисклеймер. Эта серия постов "Переводы от Sesevor" создается специально для нашего клуба в ознакомительно-развлекательных целях. Для тех из вас, кому интересно, что происходит в мире в различных областях бизнеса.

Наша цель — собрать для вас передовые идеи, которые можно взять себе на вооружение и применить их прямо сейчас, или подумать о развитии своего бизнеса и, возможно, откорректировать курс на ближайшие годы.

Пост № 76. Ник Маджулли в своей новой статье приводит примерные расчеты стоимости жизни, которую может себе позволить американец, чтобы в 30 лет выйти на пенсию. К этим расчетам можно относиться как угодно, но главная его мысль заключается в другом. Для раннего выхода на пенсию нужно не только получить стартовый капитал, но и контролировать свои аппетиты в расходах.

Сможете ли вы выйти на пенсию в 30 лет с 10 миллионами долларов?

На прошлой неделе в Twitter/X разгорелась бурная дискуссия о том, можно ли выйти на пенсию с 10 миллионами долларов.

Все началось с того, что пользователь Twitter Zay Capital (@cap_zay) написал в твиттере:

"Вы не можете выйти на пенсию, имея $10 млн в долларах США".

Когда я впервые увидел, что этот твит набирает популярность, моей первоначальной реакцией было:

"Правда? Это то, о чем мы говорим?"

Каждый раз, когда я вижу рассуждения о том, что "нельзя жить/выходить на пенсию на (вставьте большую сумму денег)", меня это расстраивает, потому что это так невероятно несовременно.

Конечно, вы можете выйти на пенсию с 10 миллионами долларов! Тысячи американцев делают это каждый год, имея гораздо, гораздо меньше. Если вы не можете выйти на пенсию с $10 млн, значит, ваша проблема не в деньгах, а в образе жизни.

Однако позже Zay Capital уточнил свой вопрос, что добавило в дискуссию столь необходимые нюансы. Речь шла об активах супружеских пар, а вопрос "сколько денег вам понадобится, чтобы перестать работать" был адресован 30-летним.

Они еще только создают семьи, им еще нужно оплачивать уход за детьми, жилье, образование, жилье и т. д., и при этом жить в относительно высокооплачиваемых районах.

Теперь ответ не так очевиден.

Если кто-то в 60 лет может легко выйти на пенсию с 10 миллионами долларов, то сможет ли пара в возрасте 30 лет, живущая в районе с высокой стоимостью жизни ("HCOL"), сделать то же самое?

Может быть. А может, и нет.

Поэтому я решил сам провести расчеты, чтобы разобраться в этом вопросе. Давайте покопаемся.

Сколько вы можете потратить, имея 10 миллионов долларов?

Прежде чем перейти к обсуждению вопроса о раннем выходе на пенсию в размере 10 миллионов долларов, мы должны задать себе вопрос: "Какова структура активов этих 10 миллионов долларов?"

Например, все ли 10 миллионов долларов находятся в наличных деньгах или в акциях, облигациях и недвижимости?

Деньги находятся на брокерском счете, облагаемом налогом, пенсионном счете, не облагаемом налогом, или на обоих?

Ответы на эти вопросы определят, сколько из 10 миллионов долларов вы сможете тратить ежегодно.

Например, если предположить, что у вас есть 10 миллионов долларов наличными на налогооблагаемом брокерском счете, то, используя правило 4 % в качестве безопасной ставки снятия, вы сможете тратить 400 000 долларов в год в виде дохода после уплаты налогов (с поправкой на инфляцию каждый последующий год).

Конечно, вы не захотите хранить свои деньги на 100 % в наличных, но если эти деньги находятся в активах после уплаты налогов, это означает, что ваши будущие налоги на них будут низкими.

С другой стороны, если бы все 10 миллионов долларов были размещены в 401(k)/IRA, вам пришлось бы заплатить 10%-ный штраф за досрочное снятие средств и обычные подоходные налоги на все, что вы снимете. Используя правило 4%, это означает, что ваша сумма в $400 000 уменьшится до $360 000 (после уплаты штрафа в 10%) и снова уменьшится до $245 000 (после уплаты подоходного налога в таком месте, как Нью-Йорк).

Из этих двух вариантов (100% налогооблагаемых и 100% необлагаемых) необлагаемый вариант кажется очень маловероятным.

Почему? Потому что в Америке, скорее всего, нет 30-летней пары с 10 миллионами долларов на пенсионных счетах. В конце концов, откуда у них столько денег?

Однако представляется возможным (хотя и редко), что в возрасте 30 лет у пары может быть 10 миллионов долларов на брокерском счете.

Каким образом?

Представьте себе молодого основателя, который продает свой бизнес за $20M+ или получает значительную компенсацию в виде акций стартапа или технологической компании, которые впоследствии дорожают.

После продажи этих акций в возрасте 30 лет у вас может оказаться 10 миллионов долларов после уплаты налогов. Это кажется наиболее вероятным путем к 10 миллионам долларов в 30 лет.

Учитывая это, вот как могут выглядеть активы такой молодой пары после продажи акций компании:

$7,5 млн на облагаемом налогом брокерском счете (в идеале - реинвестированные в диверсифицированный портфель);

$0,5 млн в 401(k) (предполагается, что два человека будут вкладывать максимальную сумму в течение 8 лет, плюс щедрый рост рынка);

дом стоимостью $2 млн (полностью выплачен и приобретен после продажи акций компании).

При таком соотношении активов, используя правило 4%, эта пара может тратить $300 000 в год (4% от $7,5 млн) и при этом не платить за ипотеку/аренду. Это 300 000 долларов в деньгах после уплаты налогов (с поправкой на инфляцию каждый последующий год).

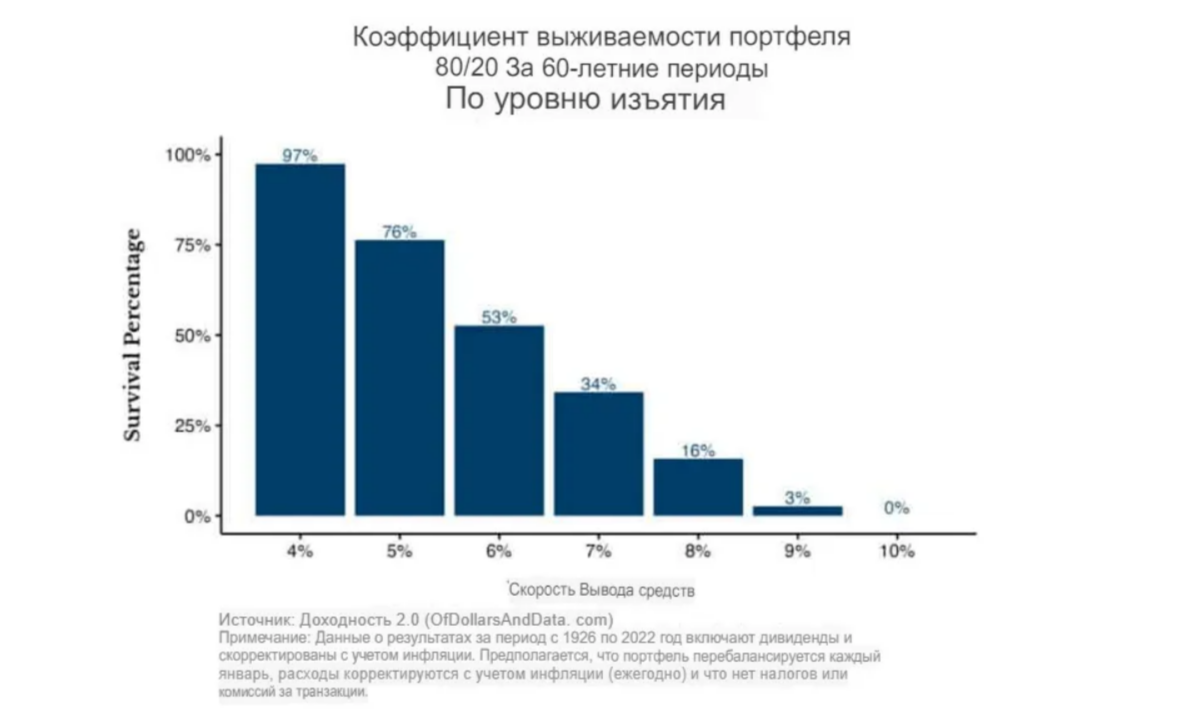

Я понимаю, что правило 4% было разработано для тех, кому за 60 и у кого впереди 30 лет выхода на пенсию, а не для тех, кому за 30 и у кого впереди 60 лет выхода на пенсию. Тем не менее, даже если мы проведем моделирование выхода на пенсию в течение 60 лет (а не 30), вероятность успеха все равно будет довольно высокой - 97 % (для портфеля 80/20 американские акции/американские облигации):

Это означает, что при ставке снятия 4% у вас не закончились бы деньги в 97% всех 60-летних периодов с 1926 по 2022 год.

Очевидно, что это не 100%, поэтому я могу понять, почему использование правила 4% для 60-летнего периода может вас беспокоить. Если это так, то уменьшите ставку снятия до 3,5 % (сократив расходы в первый год до $262 500), и ваши шансы прожить все 60 лет возрастут до 100 % (в бэктестах).

Таким образом, вы по-прежнему сможете тратить $262 500 в год (с поправкой на инфляцию) без необходимости платить за квартиру или ипотеку. Неплохо, как по мне.

Теперь у нас есть представление о том, сколько денег вы можете потратить теоретически, имея 10 миллионов долларов в возрасте 30 лет. Давайте посмотрим, сколько денег может потратить молодая пара/семья практически, живя в районе HCOL, чтобы разумно поддерживать свой образ жизни.

Сколько тратит молодая пара/семья?

Где бы вы ни жили - на Манхэттене, в Сан-Франциско или в другом районе HCOL, - цены на жилье, уход за детьми, образование и другие расходы могут значительно отличаться от средних по стране. По этой причине мы должны количественно оценить эти расходы, а затем определить, смогут ли наши активы в размере 10 миллионов долларов обеспечить такие траты.

Чтобы не придумывать все эти цифры расходов самостоятельно, я хочу обратиться к одному из экспертов в этом вопросе, Сэму Догену, который пишет на сайте FinancialSamurai.com.

В частности, у Сэма есть один пост, в котором он приводит количественную оценку "Как семья из четырех человек выживает на 400 000 долларов в год, живя в дорогом мегаполисе". В своем замечательном посте Сэм подсчитывает стоимость всего для семьи из четырех человек в районе HCOL, начиная с продуктов питания и ухода за детьми и заканчивая жильем, транспортом и многим другим.

Сэм показывает статистику, согласно которой общие годовые расходы для семьи из двух детей и двух взрослых составляют примерно 260 496 долларов.

Однако пара ключевых предположений Сэма отличается от моих.

Сэм исходит из того, что эта молодая семья выплачивает ипотеку. В нашем эксперименте с ранним выходом на пенсию в 10 миллионов долларов ипотека не нужна, так как наша пара владеет недвижимостью стоимостью 2 миллиона долларов на правах собственности.

По совпадению, если бы они не купили свой дом, эти дополнительные 2 миллиона долларов приносили бы около 80 000 долларов в год (при использовании правила 4 %), что практически идентично платежу по ипотеке в размере 80 952 долларов, который Сэм подсчитал выше.

Сэм предполагает, что у этой молодой семьи большая часть медицинского обслуживания оплачивается работодателем. В нашем сценарии раннего выхода на пенсию такой роскоши не будет, поскольку наша молодая семья не работает.

Если отбросить платеж по ипотеке ($80 952 в год), отбросить медицинское обслуживание, оплачиваемое работодателем ($7 440), и добавить семейный медицинский план Platinum в Нью-Йорке ($4 000 в месяц/$48 000 в год), то наши ежегодные расходы составят:

$260,496 - $80,952 - $7,440 + $48,000 = $220,104

Это гораздо ниже оценки дохода в $300 000, к которой мы пришли в предыдущем разделе.

Даже если я немного ошибусь в том или ином разделе, это все равно дает этой семье из четырех человек ~ 80 000 долларов в год на расходы.

Технически, в возрасте 30-60 лет у них будет даже больше, чем 80 000 долларов в год, поскольку мы не учитывали 0,5 миллиона долларов в пенсионных активах этой пары, которые будут расти со временем и обеспечат дополнительный доход (без штрафов) после 60 лет.

Таким образом, они могут тратить слишком много в 40-50 лет, зная, что у них есть пенсионные активы, которые помогут им в 60 лет и далее.

Наконец, я знаю, что $300 000 - это большие деньги, которые нужно тратить каждый год, потому что мы с моей девушкой тратим меньше половины этой суммы в год в Нью-Йорке, и 1/3 наших общих расходов приходится на аренду жилья. Конечно, у нас нет двоих детей, которых нужно содержать, но даже если бы они у нас были, я говорю вам, что $300 000 после уплаты налогов было бы достаточно при таком раскладе.

Теперь, когда мы имеем представление о том, сколько тратит молодая семья в регионе с высокой стоимостью жизни, давайте посмотрим на картину в целом.

Итог

Вы можете быть не согласны с теми предположениями, которые я здесь привел.

Правда заключается в том, что, если у вас нет каких-то очень дорогих привычек (например, частные перелеты, дизайнерская одежда и т. д.), выйти на пенсию с 10 миллионами долларов в возрасте 30 лет будет относительно легко.

А если вы думаете, что это не так, то достаточно немного смягчить любое из этих предположений о расходах, и все будет в порядке.

Например, вы можете жить в районе с чуть более низкой стоимостью жизни (например, в Квинсе, а не на Манхэттене).

Вы можете отдать своих детей в государственную школу, а не в частную.

Вы можете путешествовать немного реже.

Что бы вы ни решили сделать, просто немного сократите расходы, и ваши 10 миллионов долларов приведут вас к финишу.

Я понимаю, что кому-то этот вывод может показаться очевидным, но он очевиден не для всех, о чем свидетельствуют постоянные дискуссии на таких онлайн-платформах, как Twitter/X.

В любом случае, я надеюсь, что этот пост заставит вас осознать, как много на самом деле можно купить на 10 миллионов долларов.

Большинству из нас для комфортной жизни на пенсии потребуется гораздо меньше, даже если мы считаем иначе.

Счастливого инвестирования и спасибо, что читаете!

Оригинал статьи можно прочитать по ссылке https://ofdollarsanddata.com/can-you-retire-at-30-with-10-million/.