Дисклеймер. Эта серия постов "Переводы от Sesevor" создается специально для нашего клуба в ознакомительно-развлекательных целях. Для тех из вас, кому интересно, что происходит в мире в различных областях бизнеса.

Наша цель — собрать для вас передовые идеи, которые можно взять себе на вооружение и применить их прямо сейчас, или подумать о развитии своего бизнеса и, возможно, откорректировать курс на ближайшие годы.

Пост № 22. Мистер Денежные усы (Mr. Money Mustache) - псевдоним блоггера канадского происхождения Питера Адени. Он "вышел на пенсию" в тридцать лет. Пишет про то, как все мы можем вести скромную, но крутую жизнь на досуге. Сегодня в нашем клубе - его статья о том, сколько денег нам нужно для полного счастья.

"И действительно, вся страна, казалось, демонстрировала одно и то же странное поведение: вели смехотворно дорогой образ жизни, думая, что это совершенно нормально, а затем были сбиты с толку, когда у них не осталось денег, чтобы купить собственную свободу. И все это время они были так заняты, что у них даже не было времени разобраться в науке, лежащей в основе того, почему такое поведение разрушает тот самый дом, который вообще делает нашу жизнь возможной".

Mr. Money Mustache

Правило 4%: простой ответ на вопрос «Сколько мне нужно для выхода на пенсию?»

В мире досрочных пенсионеров есть концепция, которая называется «Правило 4%», или «Безопасная ставка вывода средств в размере 4%», или просто «SWR» (Safe Withdrawal Rate).

Как и во всех финансовых вопросах, это предмет множества споров, и мы вернемся к этому, а затем и окончательно проясним ситуацию, позже. Но пока, для тех, кто не знаком с этой концепцией, давайте определим, что такое безопасная ставка вывода средств.

Безопасная ставка вывода средств — это максимальное количество денег, которое вы можете тратить из свои пенсионных сбережений, чтобы они не иссякли в течение вашей жизни.

Это звучит красиво и просто, но многие люди считают, что это слишком непредсказуемая вещь, чтобы на нее твердо рассчитывать.

В конце концов, вы не знаете, на каких американских горках будет кататься экономика, и вы также не знаете, какой уровень инфляции сохранится в течение вашей жизни. Будет ли коробка яиц стоить $6,00 за дюжину, когда вам будет 65 лет, или она будет стоить ближе к $60?

Так как же мы можем знать, сколько денег нам понадобится для жизни на пенсии?

Ответы, которые вы получаете на этот вопрос, сильно различаются:

Начинающие финансисты (около 95% населения), как правило, просто наугад называют цифру в пределах 5-100 миллионов долларов.

Финансовые консультанты, которые не являются Мустахианцами (людьми, желающими достичь финансовой свободы, чтобы не зависеть от активной работы, чтобы жить – прим.ред.) скажут вам, что это зависит от вашего предпенсионного дохода. Здесь подразумевается допущение, что вы тратите большую часть того, что зарабатываете, и конечный ответ составит где-то от 2 до 10 миллионов.

Энтузиасты финансовой независимости, уверены, что наиболее близкий к правильному ответ: возьмите свои ежегодные расходы и умножьте их на число где-то между 20 и 30. Это ваш пенсионный номер.

Если вы используете число 25, вы неявно используете 4%-ную безопасную ставку вывода средств, которая является моим личным любимым числом.

Так откуда же взялось это магическое число?

На самом базовом уровне вы можете представить это так.

Представьте, что ваши пенсионные сбережения вложены в акции или другие активы. Они приносят дивиденды и растут в цене в общей сложности на 7% в год, без учета инфляции. Инфляция съедает в среднем 3%, оставляя вам 4%, которые вы сможете тратить с уверенностью и всегда.

Я уже слышу, как начинается хор жалоб и грохот клавишных, так что давайте уточним это утверждение. Я признаю это: это идеализированная и упрощенная версия.

В действительности акции растут и падают каждый год, как и инфляция. За долгий период, длящийся несколько десятилетий и подобный гигантской пенсии, которой мы с вами будем наслаждаться, в прошлом произошли значимые события. Великая депрессия. Мировые войны, Вьетнам и холодная война. Отказ от золотого стандарта для валюты США и годы инфляции 10% + и процентных ставок 20%+. Совсем недавно произошел крупный финансовый крах и снижение стоимости недвижимости и акций вдвое.

Если бы вам случилось уйти на пенсию в 1921 году, имея в основном сбережения, накопленные на акциях, вы бы столкнулись с огромным ростом их стоимости в течение первых восьми лет вашего выхода на пенсию. К моменту краха 1929 года и Великой депрессии вы были бы настолько богаты, что едва замечали бы проблемы на улицах из своей чайной комнаты, отделанной панелями красного дерева.

С другой стороны, если вы вышли на пенсию в начале 2000 года и держали акции, вы сразу же увидели бы огромное падение стоимости своих сбережений наряду с низкой дивидендной доходностью. Ваша "заначка", возможно, пережила страшные времена в первые дни своего существования и снова около 2009 года. Остались бы у вас деньги сегодня?

Другими словами, важна последовательность взлетов и падений.

В идеале, вы хотите достичь своего волшебного "пенсионного числа" во времена хороших, разумных цен на акции, как раз перед началом очередного длительного бума, чтобы ваш выход на пенсию начался благополучно.

Но вы не можете предсказать эти вещи заранее, так как же нам найти правильный ответ.

К счастью, различные ниндзя раннего выхода на пенсию сделали эту работу за нас:

Они проанализировали, что произошло бы с гипотетическим человеком, который провел 30 лет на пенсии в период с 1925 по 1955 годы, затем 1926-1956, 1927-1957 и так далее.

Они дали этому воображаемому пенсионеру смесь из 50% акций и 50% 5-летних государственных облигаций США, это довольно разумное распределение активов.

Затем они заставили пенсионера ежегодно тратить все большую сумму из своего портфеля, начиная с начального процента, который затем автоматически индексировался на инфляцию, определяемую индексом потребительских цен (ИПЦ).

Эта простая, но важная серия расчетов получила название Исследование Тринити, и с тех пор она обновлялась, корректировалась и освещалась в отчетах, и по сей день является предметом многочисленных дебатов.

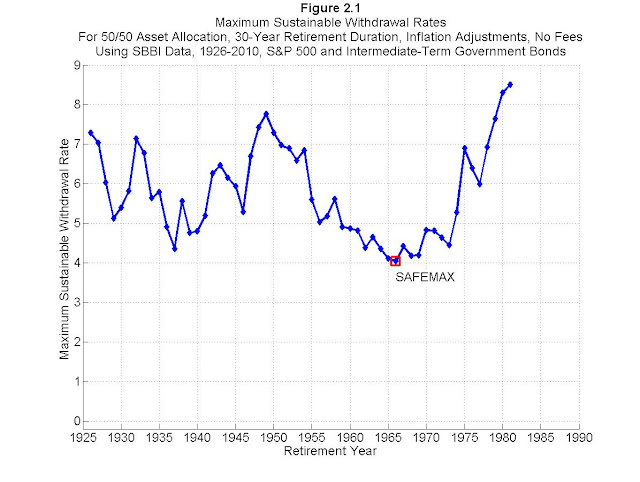

Уэйд Пфау - один из разумных представителей отрасли, и он составил следующую полезную диаграмму, показывающую, каким был бы максимальный безопасный уровень снятия средств за различные годы выхода на пенсию.

Как вы можете видеть, значение 4% на самом деле является несколько худшим сценарием для 65-летнего периода, охваченного исследованием. Во многие годы пенсионеры могли бы тратить 5% и более своих сбережений каждый год, и все равно в итоге имели бы растущий профицит.

Это подводит меня к важнейшему моменту: в данном исследовании "успех" определяется как отсутствие банкротства в течение 30-летнего тестового периода.

Для таких людей, как вы и я, которые будут наслаждаться 60-летней пенсией, это не будет успехом - мы хотим, чтобы наши деньги проработали гораздо дольше, чем 30 лет.

К счастью, математика в этом случае довольно интересна: разница между 30-летним периодом и периодом в бесконечное количество лет при определении того, как долго проживут ваши деньги, очень мала.

Это очень похоже на 30-летнюю ипотеку, где почти весь ваш платеж - это проценты. Уменьшите платеж всего на 199 долларов в месяц, и вы вдруг получите тысячелетнюю ипотеку, на погашение которой уйдет буквально 1000 лет. Увеличьте платеж на несколько сотен, и вы получите пятнадцатилетнюю ипотеку!

Продолжительность вашего пребывания на пенсии более 30 лет практически не влияет на расчеты безопасной ставки снятия средств.

Пока что нам очень нравится правило 4%, верно?

Но все же всякий раз, когда я упоминаю об этом, я получаю жалобы. Давайте рассмотрим некоторые из них:

- Исследование Тринити основано на аномалии процветания: Соединенные Штаты сейчас переживают период процветания. Нельзя проецировать такие хорошие времена на будущее, потому что мы вот-вот вступим в период Конца света!

- Экономический рост и повышение курса акций были основаны на дешевом ископаемом топливе. Как все это будет выглядеть после того, как на нас обрушится пик добычи нефти!?

- Вы не можете взять универсальное правило и применить его к чему-то столь разнообразному, как экономика и жизнь отдельного человека! Мои расходы на здравоохранение могут вырасти! Может начаться гиперинфляция!

- Даже при 4%-ном выводе средств все еще существует вероятность провала портфеля. Это означает, что в старости я останусь без гроша в кармане и окажусь на улице. Я рекомендую удвоить свои сбережения и вместо этого перейти на 2% SWR, потому что в таком сценарии никогда не было сбоев!

- Все это неправильно! Вааа, вааа!

Все это хорошо и правильно. Хотя существуют надежные экономические анализы, которые, как я полагаю, могут опровергнуть приведенные выше доводы, у меня недостаточно терпения или ума, чтобы воспроизвести их здесь. Пессимисты могут свободно наслаждаться своим пессимизмом и даже писать об этом в своих блогах.

Вместо того, чтобы обсуждать недоказуемые пункты, подобные приведенным выше, мы можем полностью подавить их нашим собственным, гораздо более весомым списком пунктов.

Исследование Тринити предполагает, что пенсионер:

- никогда больше не будет зарабатывать деньги, работая неполный рабочий день или занимаясь самозанятостью;

- никогда не получит ни единого доллара от системы социального обеспечения или от любого другого пенсионного плана;

- никогда не скорректирует свои расходы с учетом экономических реалий, таких как огромная рецессия;

- никогда не заменит дорогие товары на аналоги, чтобы компенсировать инфляцию или колебания цен (отпуск в более близком месте через год во время скачка цен на нефть или переход на миндальное молоко в случае эмбарго на молочные продукты);

- никогда не востребует наследство после смерти родителей или других членов семьи;

- и никогда не станет делать того, что, согласно исследованиям, делает большинство пожилых людей, – тратить меньше с возрастом.

Короче говоря, они предполагают, что обычные пенсионеры - это кучка пускающих слюни законченных антимустахианцев. Мы с вами - Мустахианцы, а это значит, что наш образ жизни гораздо более гибок.

Короче говоря, мы создали в своей жизни запас прочности, который превышает весь пенсионный план среднего человека

Итак, теперь, когда мы снова чувствуем себя хорошо в отношении правила 4%, давайте подведем итог.

Далеко не рискованным является предположение, что планирование безопасной ставки снятия средств в размере 4% на самом деле является наиболее консервативным методом пенсионных накоплений, который я мог бы порекомендовать.

Чтобы применить его в реальной жизни, просто возьмите свой годовой уровень расходов и умножьте его на 25. Это то, сколько вам нужно для выхода на пенсию, самое большее. Такому транжире как я, надо тратить 25 000 долларов, для этого нужно иметь 625 000 долларов. У меня есть больше, чем эта сумма, плюс различные запасы прочности в образе жизни, так что все в порядке.

Без неоправданного риска и до тех пор, пока у вас есть навыки, которые можно использовать для заработка денег в конечном итоге в будущем (подсказка: у вас они есть), я могу даже рекомендовать ставку вывода средств в размере 5%.

Другими словами, сократите свои расходы до 25 тысяч долларов, и вы сможете уволиться с работы, имея 500 тысяч долларов или меньше. Затем вы можете использовать методы, описанные в книге «Сначала выйди на пенсию, затем разбогатей», чтобы постепенно увеличивать свой запас прочности (и эффективно снижать процент снятия средств) с возрастом.

Так что нет необходимости спорить. 4% - отличный вариант, который означает, что ваши годовые расходы, умноженные в 25 раз, — это отличная цель для накопления.

По ходу дела вы можете обнаружить, что ваши ежегодные расходы уменьшаются, что делает вещи все более достижимыми (как показано в шокирующе простой математике, лежащей в основе досрочного выхода на пенсию). Но волноваться вы не должны.

И если вы готовы еще больше играть с цифрами, загляните на веб-сайт FIREcalc. По сути, это похоже на владение собственной учебной машиной Тринити, за исключением того, что вы можете настраивать переменные (посмотрите на вкладки вверху страницы). По предоставленной ссылке я использовал эти данные:

- Портфель на 500 000.

- Ежегодные расходы в размере 25 000 (ставка снятия 5%).

Исторически сложилось так, что подобный план, рассчитанный на 60 лет пребывания на пенсии, имеет только 45% успеха.

Но если вы внесете коррективы, которые включают:

- 8000 долларов социального обеспечения в год примерно через 25 лет;

- "реальный пенсионный план Бернике", предусматривающий небольшое сокращение расходов с возрастом;

- всего 3000 долларов в год в виде обманчивого дохода.

Вероятность успеха у вас уже превышает 90%. Еще одна-две сотни долларов в месяц, и у вас будет 100% шанс на успех, даже без учета многих других моих пунктов, приведенных выше.

Итак, наконец-то появилась долгожданная статья о ставке безопасного вывода средств.

В руках финансовых младенцев это правило опасно и пугает. Но в руках Мустахианцев ничто не страшно.

Планирование ставки снятия средств в размере 4% — это блестящий, пуленепробиваемый лимузин пенсионного плана, на котором вы можете доехать до вечеринки в доме мистера Денежные усы.

Оригинал статьи можно прочитать по ссылке https://www.mrmoneymustache.com/.

увлекательно читать, но мне тяжело это воспринимать в российских реалиях)